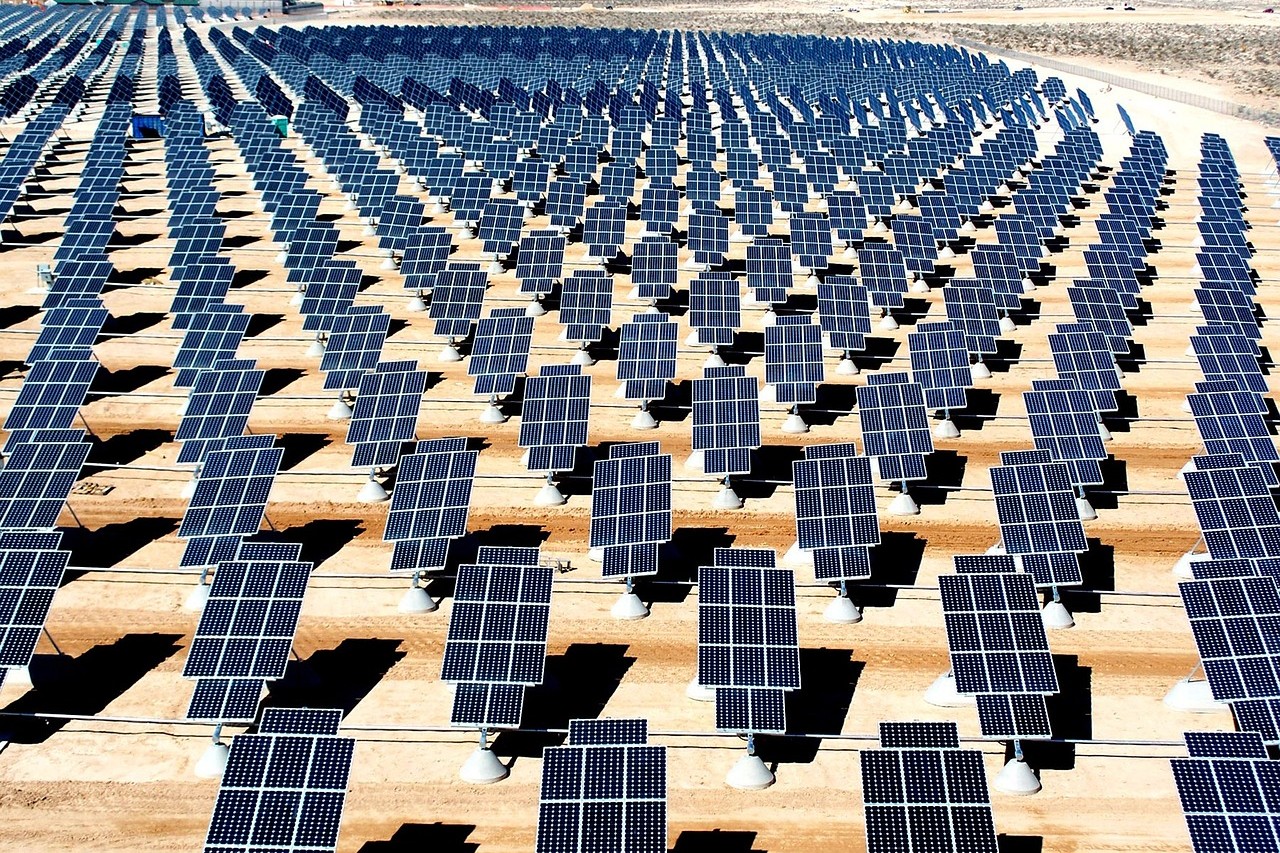

Clifford Chance Badea, biroul de la București al firmei globale de avocatură Clifford Chance, a asistat Nala Renewables Limited, companie cu sediul în Marea Britanie, la preluarea de la Monsson Group a unui parc fotovoltaic gata de construcție în Caraș Severin, cu o putere instalată de aproximativ 61 MWp.

Echipa coordonată de Nadia Badea, Partener Clifford Chance, și Counsel Loredana Ralea, a fost formată din Eleonora Udroiu (Of Counsel), Carmen Buzenche (Senior Associate), Lavinia Dinoci (Senior Associate) și Roxana Barboi (avocat).

Nadia Badea, Coordonatorul Practicii de Energie de la București, spune: „Ne bucurăm să asistăm Nala Renewables, un jucător major pe piața internațională de energie, la finalizarea acestei tranzacții pe plan local. România intră, astfel, pe harta obiectivului său ambițios de a dezvolta un portofoliu global de proiecte de energie regenerabilă cu o capacitate cumulată de 4 GW, până în 2025”.

Counsel Loredana Ralea a adăugat: „Mulțumim clienților noștri pentru încrederea acordată pe acest proiect, sperăm să finalizăm împreună și alte proiecte. Fiecare tranzacție este unică în felul său, dar succesul depinde întotdeauna de câțiva factori cheie, începând cu profesionalismul, experiența și încrederea între părțile implicate. Colaborarea cu echipa Nala Renewables, dar și cu echipa de la Monsson Group a fost una excepțională și le urăm mult succes cu proiectele viitoare”.

Clifford Chance Badea a asistat Nala Renewables pe toată durata tranzacției, oferind suport pe aspecte de due diligence, aspecte de reglementare pe sectorul de energie regenerabilă, precum și asistență pentru elaborarea și negocierea documentației finale.

Clienții Clifford Chance Badea beneficiază de întreaga experiență și de know-how-ul birourilor Clifford Chance din țările care sunt deja mai avansate în dezvoltarea proiectelor de energie regenerabilă. Echipa locală asistă dezvoltatori, fonduri de infrastructură, companii de utilități si bănci pe parcursul întregului ciclu de dezvoltare a unui proiect de energie regenerabilă – achiziția sau vânzarea proiectelor, semnarea de contracte EPC și O&M, acorduri PPA (Power Purchase Agreement), contracte de finanțare sau dezvoltare, aspecte de reglementare inclusiv modificări de proiecte sau litigii.

Portofoliul de tranzacții recente include, printre altele:

- Asistență acordată Băncii Europene pentru Reconstrucție și Dezvoltare (BERD) și OTP Bank în legătură cu acordul de finanțare în valoare de 93 milioane EUR pentru construcția și operarea Parcului Eolian Urleasca (Brăila) de către Urleasca Wind Farm SRL, compania de proiect deținută în mod egal de BIG Shopping Centers ltd și MEGA OR ltd.;

- Asistență acordată companiei grecești Motor Oil Renewable Energy Single Member S.A. (MORE), în tranzacția privind achiziția a 86 MW care marchează intrarea pe piața de energie regenerabilă din România. MORE alături de Premier Energy Group, prin Alive Renewable Holding Limited, a achiziționat două proiecte fotovoltaice noi, în județul Buzău;

- Asistență acordată companiei israeliene Nofar Energy România, lider în domeniul energiei regenerabile, la semnarea contractelor EPC, O&M și de furnizare a echipamentelor necesare producției de energie solară pentru proiecte de energie regenerabilă dezvoltate în România cu o capacitate totală de 643 MW;

- Asistență acordată Premier Energy, unul dintre cei mai mari jucători din domeniul energiei regenerabile din România și Republica Moldova, în legătură cu oferta publică inițială și listarea la Bursa de Valori București, tranzacție evaluată la aproape 700 milioane RON;

- Asistență acordată aranjorilor Citi, Erste, HSBC, JP Morgan și Société Générale în legătură cu oferta inaugurală de obligațiuni verzi a României, cu scadență în 2036, care a atras 2 miliarde Euro. Avocații Clifford Chance au fost implicați și în procesul de elaborare a Cadrului Obligațiunilor Verzi al României de către Ministerul Finanțelor, cu asistență tehnică din partea Băncii Mondiale și consultanță externă primită de la băncile de investiții Citibank și HSBC;

- Asistență acordată aranjorilor JP Morgan SE, Citigroup Global Markets Europe AG, ING Bank N.V (care a fost și consultant unic pentru sustenabilitate) și BT Capital Partners, în calitate de co-manager, în prima emisiune ESG lansată de Banca Transilvania, care a atras 500 milioane Euro;

- Asistență acordată grupului austriac Enery Power Holding în legătură cu achiziția și finanțarea parcului fotovoltaic din comuna Sărmășag, județul Sălaj, cu o capacitate proiectată de 50 MW, de la furnizorul independent de energie electrică Restart Energy One;

- Asistență acordată Actis, fondul global de investiții în infrastructură sustenabilă, cu privire la achiziția unei participații majoritare în două proiecte de energie regenerabilă din România, cu o capacitate instalată estimată de aproximativ 1.000 MW, de la compania britanică de investiții Low Carbon;

- Asistență acordată Rezolv Energy, platforma regională de energie regenerabilă a fondului Actis, la preluarea parcului fotovoltaic cu o putere instalată de 1.044 MW din județul Arad de la Monsson Group;

- Asistență acordată Enel Green Power România la achiziția a două ferme solare cu o putere instalată totală de 90 MW de la grupul grec Mytilineos;

- Asistență acordată sindicatului bancar format din Banca Comercială Română S.A. și Erste Group Bank AG în legătură cu finanțarea acordată pentru preluarea portofoliului de energie regenerabilă din România al companiei canadiene Jade Power Trust de către grupul austriac Enery Power Holding;

- Asistență acordată unui investitor israelian în domeniul energiei, pe aspecte de due diligence în legătură cu dezvoltarea unui proiect de energie solară în România de peste 65 MW;

- Asistență acordată unui dezvoltator la vânzarea unui proiect de energie eoliană cu o capacitate instalată de 150 MW.

Clifford Chance este prezentă în România din 2006 și operează în prezent sub denumirea Clifford Chance Badea. Biroul din București se implică în mod constant în tranzacții complexe de împrumuturi sindicalizate, finanţări, restructurări, emisiuni de eurobonduri și de acțiuni pe piețe internaționale de capital, instrumente financiare derivate, achiziții de companii de către investitori strategici sau fonduri de private equity, proiecte de infrastructură și autostrăzi, investiții imobiliare, precum și litigii și arbitraje interne și internaționale.

articole recomandate